2023.01.13

マンションの売却で確定申告は必要?手順や必要書類についても解説

マンションを売却したら、確定申告が必要だと聞いたことはありませんか?

実は、すべてのケースで確定申告が必要なわけではありません。しかし、必要なのに確定申告しないと、最悪の場合は刑事罰が科せられることもあります。

そのため、マンション売却を検討するなら確定申告についても知っておく必要があるでしょう。この記事では、マンション売却で確定申告が必要なケースと不要なケースを紹介したうえで、確定申告の手順や必要書類の準備について解説します。

目次

マンション売却で確定申告の「必要」「不要」を見分ける方法

マンションを売却したからといって、必ず確定申告が必要ではありません。場合によっては確定申告が不要な場合もあります。

まずは、どのようなケースで確定申告が必要なのかを把握しておきましょう。

確定申告が「必要」なケース

マンションを売却して、所得が発生した場合は確定申告が必要です。

ここで注意したいのは所得の算出の仕方です。マンションの売却価格=所得ではなく、所得は売却価格から取得費などを差し引いたものを指します。

つまり、売却により利益が得られたとしても、取得費などの費用により損失が出ているときは確定申告が不要となります。

たとえば、売却価格が2,000万円だったとしても、この2,000万円が所得となるのではありません。例として、そもそもマンションを2,000万円で購入していた場合、2,000万円-2,000万円=0円となり、結果としてマンション売却で得られた所得は0円となります。

売却価格が5,000万円、取得費が3,000万円だった場合は差額の2,000万円が所得です。

確定申告が「不要」なケース

マンション売却で確定申告が不要なケースは、所得が発生しなかった場合です。

前項のとおり、所得とはマンションの売却価格から取得費や譲渡費用を差し引いたもので、これがマイナスになる場合は確定申告が不要となります。

ただし、所得が発生していない場合も、確定申告することで税金の負担を軽減できるケースもあります。

確定申告の時期

確定申告はいつでもできるわけではなく、期間が決められています。マンション売却で確定申告が必要な場合は、売却の翌年2月16日〜3月15日の間に手続きを済ませる必要があります。

もしこの期間中に確定申告しなかった場合は、加算税や延滞税などの税金が課せられるので注意が必要です。加算税や延滞税などの罰則については、この記事の後半で詳しく解説します。

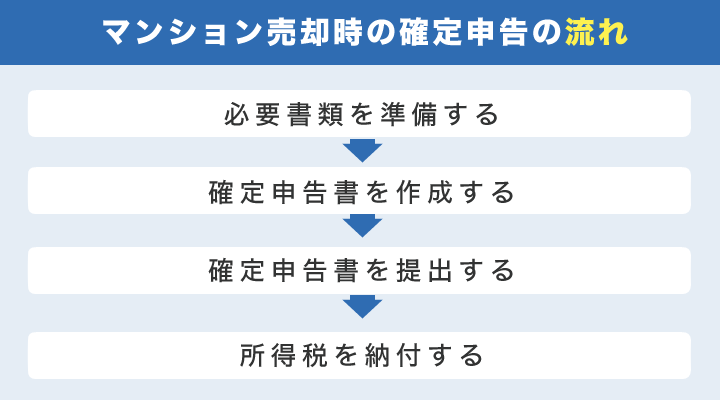

マンション売却時の確定申告の流れ

では、確定申告はどのような流れで進めていけばよいのでしょうか。ここでは、マンション売却での確定申告の流れを4つのステップで解説します。

ステップ①必要書類を準備する

マンションの売却で確定申告が必要だと分かったら、まずは必要書類を準備しましょう。確定申告に必要な書類は、以下のとおりです。

- マンション購入時の売買契約書

- マンション売却時の売買契約書

- 諸経費の領収書

また、確定申告用の書類は以下のとおりです。こちらは国税庁のホームページからダウンロードできます。

- 確定申告書B

- 分離課税用確定申告書

- 譲渡所得の内訳書

ステップ②確定申告書を作成する

ステップ①で集めた確定申告に必要な書類に、必要事項を記入して確定申告書を作成します。各書類の書き方については後述します。

ステップ③確定申告書を提出する

作成した確定申告書は、所轄の税務署に提出します。必要書類の提出方法は、以下の3つがあります。

- 直接提出する

- 郵便で提出する

- E-taxで提出する

郵便で提出する場合は、紛失を避けるため特定記録や簡易書留、レターパックなど郵送の記録が残る方法を利用するのがおすすめです。ただし確定申告の書類は信書にあたるため、ゆうパケットやゆうメール、宅配便などでは送れません。

参考:国税庁「【申告書の提出】」

ステップ④所得税を納付する

確定申告で所得税を納付する必要がある場合、確定申告期間内に所轄の税務署に所得税を納税しましょう。還付金がある場合は、所得税の納付は必要ありません。

もし期間内に所得税を納付し忘れてしまった場合、少しでも早く納付しましょう。納付が遅れると延滞税が加算されるためです。

マンション売却時の確定申告書の書き方

では、実際に確定申告書に記入していきましょう。

譲渡所得の内訳書

譲渡所得の内訳書の3面には、譲渡したマンションに関する情報を記入します。マンションのように土地と建物の価格が区分されていない場合は、購入時の時価の割合で区分します。

「4譲渡所得金額の計算をします」のA収入金額には、2面の譲渡価額を記載しましょう。A収入金額やE譲渡所得金額などは、分離課税用確定申告書の所定の箇所に転記します。

分離課税用確定申告書(第三表)

作成した譲渡所得の内訳書を参考に、必要事項を転記していきます。特例を受ける場合は、右上の特例適用条文にも記載するのを忘れないようにしましょう。

確定申告書B

最後に、確定申告書Bに申告課税用確定申告書から、必要事項を転記します。申告納税額から納める税金の金額を算出したら、確定申告書の作成は完了です。

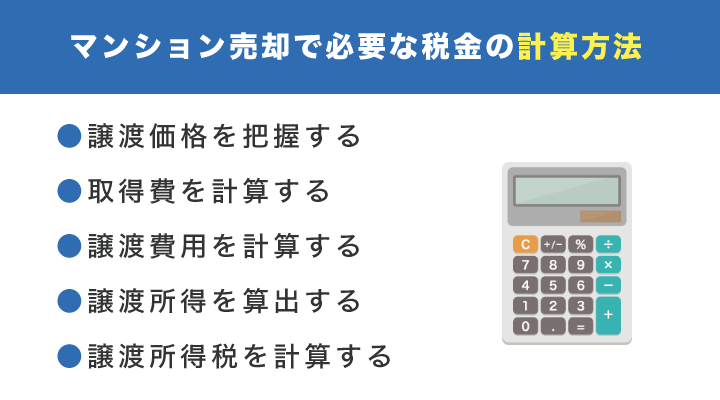

マンション売却で必要な税金の計算方法

では、具体的にマンション売却の確定申告で算出する必要のある譲渡所得の計算方法を解説します。

譲渡価格を把握する

まずは、マンションの譲渡価格を把握しましょう。譲渡価格には、マンション自体の売却金額だけでなく、固定資産税や都市計画税の精算金も含まれます。

譲渡価格=マンションの売却価格+買主が支払った固定資産税・都市計画税

取得費を計算する

取得費とは、売却したマンションを取得したときにかかった費用です。取得費は以下の計算式で算出できます。

取得費=マンションの取得費-減価償却費-経費

減価償却費

減価償却費とは、固定資産の購入金額を耐用年数で分割したものです。マンションの減価償却費は、以下のように計算できます。

減価償却費=購入価格×0.9×償却率×築年数

償却率とは、築年数に応じて定められている割合です。国税庁が発表しているため、詳しくはそちらを参照してください。

| 建物の種類 | 耐用年数 | 償却率(平成19年4月1日以降取得) |

|---|---|---|

| 鉄骨鉄筋・鉄筋コンクリート造 | 47年 | 0.022 |

| 重量鉄骨造 | 34年 | 0.030 |

| 軽量鉄筋造(厚さ3mm超4mm以下) | 27年 | 0.038 |

| 木造 | 22年 | 0.046 |

参照:国税庁「主な減価償却資産の耐用年数表」「減価償却資産の償却率表」

経費

ここでいう経費とは、仲介手数料などマンション取得にかかった費用を指します。

譲渡費用を計算する

譲渡費用とは、マンション売却にかかった仲介手数料や司法書士の費用などです。

譲渡所得を算出する

譲渡所得の計算方法は、以下のとおりです。

譲渡所得=譲渡価格-取得費-譲渡費用

譲渡所得税を計算する

最後に、譲渡所得から譲渡所得税を計算します。譲渡所得税の税率は、マンションの保有期間によって異なります。

| 所有期間 | 譲渡所得の種類 | 譲渡所得税+住民税 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 39% |

| 5年超 | 長期譲渡所得 | 20% |

参照:国税庁「No.3211 短期譲渡所得の税額の計算」「No.3208 長期譲渡所得の税額の計算」

マンション売却の確定申告で申請したい特例・控除

マンション売却で利益が出た場合も、出なかった場合も、確定申告する際に特例や控除を申請すると、節税できたり税金の負担を減らせたりする可能性があります。

ここでは、マンション売却の確定申告で申請したい特例と控除について解説します。

利益が出たとき

マンション売却で利益が出た場合は、以下の3つの特例・控除を利用できないか確認してみましょう。

- 3,000万円特別控除

- 長期保有の軽減税率特例

- 買換え特例

それぞれの特例・控除についてみていきましょう。

3,000万円特別控除

マイホームを売ったときに3,000万円特別控除を利用すると、譲渡所得から最高3,000万円まで控除を受けられます。

たとえば、譲渡所得が2,500万円だった場合は譲渡所得税が非課税になり、譲渡所得が4,000万円だった場合は1,000万円に対して譲渡所得税がかかります。

長期保有の軽減税率

10年超所有したマイホームを売却した場合、長期譲渡所得の税額が軽減される特例です。実際の軽減税率は、以下のとおりです。

| 課税長期譲渡所得金額(A) | 税額 |

|---|---|

| 6,000万円以下 | A×10% |

| 6,000万円超 | (A-6,000万円)×15%+600万円 |

参考:国税庁「No.3305 マイホームを売ったときの軽減税率の特例」

買換え特例

居住用財産を2023年12月31日までに売り、代わりのマイホームを買った場合は譲渡所得にかかる税金を将来に繰り延べることができます。

税金が減額される特例ではありませんが、譲渡価格に対する税金の支払いを分散できるメリットがあります。

損失が出たとき

マンションを売却して損失が出たときは、確定申告は絶対に必要というわけではありません。しかし、確定申告することで以下の特例・控除を利用し、納税負担を軽減できる可能性があります。

- 買換えによる譲渡損失の損益通算と繰越控除の特例

詳しくみていきましょう。

買換えによる譲渡損失の損益通算と繰越控除の特例

マイホームを2023年12月31日までに売却し、新たにマイホームを購入したとき、譲渡損失が生じた場合は他の所得と損益通算できる特例です。損益通算とは、同一年分の利益と損失を相殺することを指します。

たとえば、マンションの売却で所得が250万円マイナスになった場合、給与所得の500万円と相殺して、合計250万円の所得として申告できます。つまり、所得税の節税につながることがメリットです。

また、マンション売却による損失を相殺しきれなかった場合は、翌年以降に繰越せます。

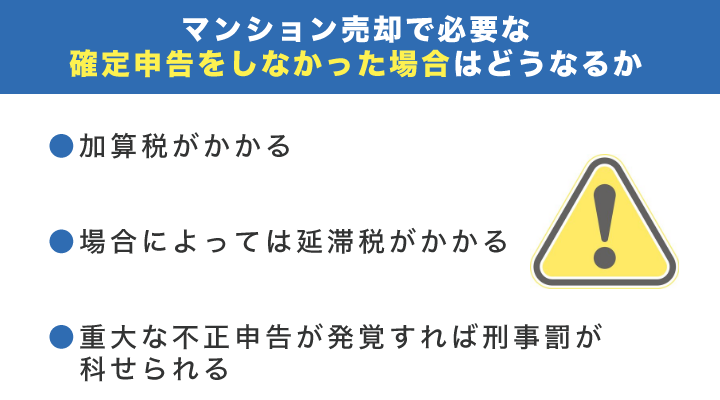

マンション売却で必要な確定申告をしなかった場合はどうなるか

確定申告が必要なのにしなかった場合、延滞税や加算税がかかったり、不正と判断されて刑事罰が科せられたりする可能性があります。

無申告加算税がかかる

無申告加算税とは、確定申告が必要なのに申告しなかった場合に課せられる税金です。納付すべき税額に対し、以下の税率が設定されています。

| 納付すべき税額 | 無申告加算税率 |

|---|---|

| 50万円以下 | 15% |

| 50万円超 | 20% |

参考:国税庁「No.2024 確定申告を忘れたとき」

ただし、税務署から調査を受ける前に、自分から期限後申告した場合は税率×5%に軽減されます。そのため、無申告に気づいたらすぐに申告・納税することで無申告加算税の負担を軽減できます。

場合によっては延滞税がかかる

延滞税とは、税金が期限内に納付されない場合に課せられるものです。

確定申告後、譲渡所得税を期限内に納めないと延滞税が課せられます。延滞税額は、納期限の翌日から所得税の納付日までの日数分が加算されます。

①=納付すべき所得税額×延滞税の割合×納期限の翌日から完納までの日数(または2ヶ月を経過する日)÷365日

②=納付すべき所得税額×延滞税の割合×2ヶ月を経過する日から完納までの日数÷365日

延滞税額=①+②

2021年1月1日以降の期間に対する延滞税の割合は、①の場合は年7.3%または延滞税特例基準割合+1%のうち、どちらか低い割合。②は年14.6%または延滞税特例基準割合+7.3%のうち、いずれか低い割合です。

延滞税特例基準割合=前々年10月〜前年9月の各月の短期貸し出し約定平均金利の合計÷12

詳しくは、国税庁「延滞税の計算方法」をご覧ください。

重大な不正申告が発覚すれば刑事罰が科せられる

虚偽の申告をした場合、脱税と見なされて刑事罰が科せられる可能性があります。虚偽の申告をしないことはもちろん、納税し忘れていることに気づいたら、できるだけ早く完納するように心がけましょう。

マンション売却の翌年の確定申告に備えよう

この記事では、マンション売却に必要な確定申告の手順や必要書類、利用できる特例・控除について解説しました。

マンション売却で利益がでなくても、確定申告で損益通算や繰越控除を活用できる可能性があります。まずはどのような特例・控除があるかを把握し、自分のケースに当てはまるかどうかを確認してみましょう。

譲渡所得がある場合は、必ず確定申告を行う必要があります。確定申告し忘れてしまうと、無申告課税や延滞税が加算される可能性もあるため、マンション売却の翌年に確定申告が必要なことを忘れないようにしましょう。

関連記事

-

マンション売却後の戸建て購入方法まとめ|メリット・デメリットから注意点も解...

2023.07.26

-

マンション売却の諸費用はどれくらいかかる?安くする方法や税金を紹介

2023.05.23

-

マンション売却時に発生する手数料について解説|安く抑えるコツも紹介

2023.03.26

-

ペットがいるマンションを売却する際の注意点|ペット飼育可物件の売却価格への...

2023.04.23

-

マンションを住みながら売却する方法|メリット・デメリットと成功の秘訣を解説

2023.06.26

-

マンション売却時の必要書類とは?最低限必要な書類と取得方法を解説

2023.02.25

-

マンションを売却するコツを解説|高く早く売るためには何が必要?

2023.04.23

-

マンション売却にハウスクリーニングは必要?メリットや価格などを解説

2023.05.23